ファイナンシャルプランナー

氏家祥美さん

FP事務所ハートマネー代表

セカンドキャリアアドバイザー協会理事

子育て世代に向けた家計相談のほか、近頃はリタイアメント層に向けたお金とキャリアのアドバイスも行う。高校生向けの家庭科の教科書で経済パートを執筆するなど金融リテラシーの普及にも尽力している。

ミドルシニア 多様な働き方 「人生100年時代! お金と働く お役立ちコラム」

お金と働くことは、充実した人生を送るために重要であり、密接にかかわっています。働く時間は人生において大きな割合を占めますし、生活していくためにはお金が必要です。 人生100年時代、働く期間はより長くなり、必要なお金も増える傾向にあります。

このシリーズでは、「お金」と「働く」について、それぞれの視点から世代ごとに気を付けるべきポイントやアドバイスを専門家に伺いました。

ファイナンシャルプランナー

氏家祥美さん

FP事務所ハートマネー代表

セカンドキャリアアドバイザー協会理事

子育て世代に向けた家計相談のほか、近頃はリタイアメント層に向けたお金とキャリアのアドバイスも行う。高校生向けの家庭科の教科書で経済パートを執筆するなど金融リテラシーの普及にも尽力している。

人生100年時代。50歳は人生の折り返し地点を過ぎるころであり、定年退職後のプランについて考え始める大事な時期といえます。今後の人生設計を考える上で、「これから何をしたいか、どう生きたいか」も大切ですが、一緒に考えるべきなのがお金の話。

役職定年による年収の減額、定年退職後の年収の変化、退職金の支給、年金支給開始など、55歳を過ぎてからお金の動きはめまぐるしく変わります。 また、住宅ローンをまだ返済中の人、子どもの教育費と親の介護が重なる人もいるかもしれません。こうした年収が下がる時期に出費が増えることで、老後資金に不安を感じている人も多いのではないでしょうか。

そこで今回は、退職後に自分らしい人生を送るための老後資金の基本的な考え方と老後のマネープランを考えるヒントをお届けします。また、2022年に改正された年金制度を踏まえた公的年金の受け取り方の工夫についても解説します。

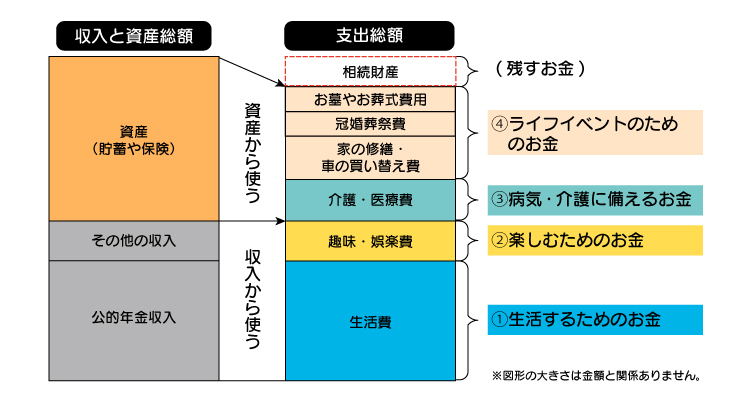

「老後資金にはいくら必要」と言われても、具体的なイメージを持ちにくいと思います。そこで、老後資金を用途別に4つに分けて考えてみましょう。

衣食住など暮らしの基本となるお金です。老後の暮らしに質素倹約というイメージを持つ人もいると思いますが、老後も今の生活の延長線上にあると考え、老後の基本生活費は、今の生活費を基準に考えましょう。ただし現在、住宅ローンの返済や教育費負担がある人は、それらが終わった後を基準にするとよいでしょう。

趣味や外食、旅行などを楽しむためのお金です。退職してからしばらくの間は、それまで仕事に費やしていた時間を楽しみのために使えるようになることで、余暇やレジャーによる支出がぐんと増える場合があります。楽しむためのお金は、個人差が大きいのも特徴です。趣味や人付き合いの頻度などで、かかる費用は異なります。これから定年後の楽しみを見つけたいという人は、その費用も折り込んでおきましょう。

老後の心配ごとといえば、病気になることや介護が必要になることでしょう。医療費や介護費などについては、必要なものとして予算化しておきましょう。また、高齢になると入院日数が長期化する傾向があるので、自分の入っている保険でどの程度カバーできるかも確認しておくとよいでしょう。

車の買い替え、自宅のリフォーム、子どもの結婚援助資金など、老後にもライフイベントにまつわるさまざまな費用が必要になります。退職した後もまとまった費用がかかるイベントが続く可能性があります。また、退職後も住宅ローンや教育費負担が続く人は、これらの費用も確保しておくことが必要です。

老後資金を用途別に4つに色分けしたら、資金の確保についても色分けをしましょう。

老後何歳まで生きるかわからない中、ずっと必要となる老後の生活費には、公的年金を充てましょう。幸い、今の制度下では、日本の公的年金は終身払いで、生きている限りもらい続けることができます。ただし、ゆとりのある生活をしたい場合は、年金以外の資金を確保することを考える必要があるでしょう。

退職後も可能であれば、働き続けることをおすすめします。何かしら収入があることで、貯蓄を取り崩すことなく、好きなことを楽しみやすくなります。また、働くことで、社会とのつながりやメリハリのある生活がうまれ、豊かなシニアライフを送ることができるでしょう。

医療や介護への備えには、公的な健康保険や介護保険が利用できますが、それでも必要な自己負担分については、退職金や貯蓄などの自己資金から取り分けておきましょう。なお、一生涯保障が続く終身医療保険や、何歳で亡くなっても死亡保険金が受け取れる終身保険などは、病気に備える資金として考えてよいでしょう。

まとまったお金がかかるライフイベントのためのお金は、退職金や貯蓄などの自己資金から取り分けておきましょう。

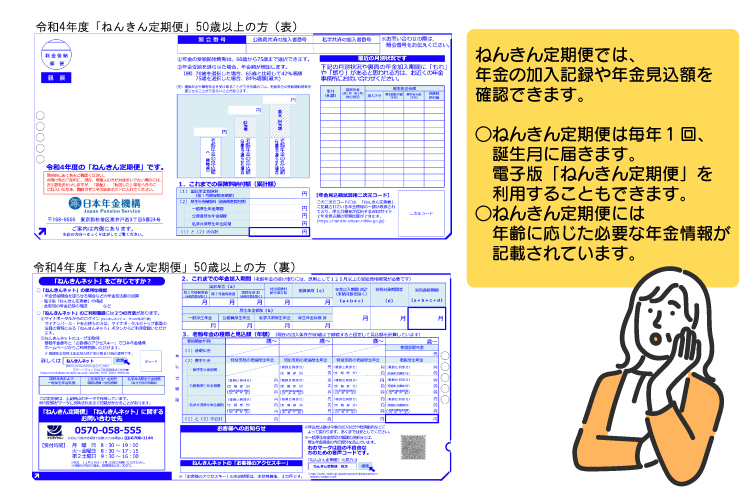

老後の生活費がイメージできたら、将来受け取れる公的年金額を調べてみましょう。イメージしている生活費と公的年金額を比較して、不足しそうな場合は、貯蓄などで賄う必要があります。

老後の生活費-公的年金額=不足額

公的年金額を調べる方法はいくつかあります。誰もが使いやすくお手軽なのは「ねんきん定期便」です。毎年、誕生月に日本年金機構から届くハガキには、これまでの年金保険料の納付実績や将来の受け取り年金見込額が書かれています。特に、50歳以上の人に届くねんきん定期便には、60歳まで今と同等に働き続けた場合の将来の年金見込額が書かれているのでわかりやすくなっています。

ねんきん定期便の注意点としては、50歳未満の人や、今後働き方を変える予定がある人にとっては数字が実態と乖離してしまうことです。50歳未満の人に届くねんきん定期便には未来の就労が加味されていないため、今後も働く予定の人にとってはハガキに書かれた年金額を少なく感じるでしょう。

また、ハガキが手元にない場合は、「ねんきんネット」を使いましょう。はじめてログインする際には利用登録が必要です。ここでは、自分の年金加入記録を閲覧できます。また、今後の働き方や、年金の受け取り開始時期を変えることで、年金見込額がどのように変化するのかを試算できます。

なお、マイナンバーカードを持っている人は、マイナンバーカードの活用サイト「マイナポータル」から「ねんきんネット」にアクセスできます。

公的年金は一部の年齢層の人を除いて、原則として65歳から受け取り開始となっていますが、一定の範囲内で受け取り開始時期を早めたり、遅らせたりすることで年金見込額が変わります。

このうち、受け取り開始時期を遅くすることを「繰り下げ受給」といいます。2022年4月に公的年金制度が見直しになり、公的年金の受け取り開始時期を最長で10年後ろ倒しできるようになりました。10年繰り下げ受給をして75歳から年金の受け取りを始めると、65歳からの場合に比べて月々の年金額が84%増額します。

なお、繰り下げ受給は1ヵ月単位で自由に設定できます。例えば1ヵ月繰り下げることで、月々の年金額が0.7%増額します。さらに繰り下げ期間が1年なら8.4%、5年では42%増額します。

一方で、受け取り開始時期を65歳よりも前に早める「繰り上げ受給」という制度もあり、最長5年の繰り上げが可能です。1ヵ月の繰り上げで0.4%、1年で4.8%、5年では24%の減額になります。

年金受給のための手続きですが、65歳の誕生日の3ヵ月前になると、日本年金機構から年金請求書が届きます。ここで重要なのは、年金を受給するには請求手続きが必要だということです。65歳になったら自動的に受給できるわけではありません。公的年金を65歳から受け取る人は、年金請求書に必要事項を記入の上、年金手帳などの書類を添えて年金事務所に提出しましょう。

繰り下げ受給をする場合には、65歳時点での手続きは必要なく、受給したくなった時期に年金事務所で請求手続きをすると繰り下げ期間に応じて増加した年金を受け取ることになります。ただし、遅くても75歳までには忘れずに手続きするようにしましょう。

繰り上げ受給を希望する人は、60歳以降65歳になるまでに年金事務所に自分から問い合わせて請求手続きをします。

前述の通り、公的年金を繰り下げ受給した場合の増額率は、現在の預貯金の金利と比べても、非常に高いといえるでしょう。

例えば、月々の年金額が15万円(年間180万円)の場合、受給を10年繰り下げると年金が84%増えて、75歳から月々27.6万円(年間331.2万円)の年金を受け取ることができます。このように公的年金を繰り下げ受給することで増えた年金は、一生涯受け取ることができます。長生きに備えたい人は、検討してみてはいかがでしょうか。

また、加給年金のような一定条件を満たせば年金の受給額を増やせる仕組みもありますので、気になる人はファイナンシャルプランナーなどの専門家に相談してみてもよいでしょう。

なお、ねんきん定期便やねんきんネットによる公的年金の支給額は手取りではありません。繰り下げ受給で年金額が増えると、税金や社会保険料の負担が増える場合があることを認識しておきましょう。

年金受給開始時期を繰り下げる場合、定年後の働き方についても一緒に考えておきましょう。雇用延長制度や転職、起業など働いて収入を得ることが重要になります。また働く以外にも、iDeCoや個人年金、企業から受け取った退職金を上手に活用するといった資産運用も収入を得る方法の1つです。

定年退職後も「自分が働く」「お金にも働いてもらう」などの収入を得る方法と、開始時期によって受給金額が変わる年金収入を組み合わせることで、多様な老後のマネープランを描くことができるようになります。

老後資金は、自分の暮らしを基準に考えましょう。安心して長生きをするには、60歳時点の貯蓄残高よりも、60歳以降の収入に目を向けることが重要になります。

60歳以降も可能であれば働き続けて、収入を得る期間を延ばしましょう。こうしたときに頼りになるのが「人脈」です。お世話になった上司や取引先、同期などの仕事関係をはじめとした人とのつながりが、定年退職後の再就職のきっかけとなることも。老後の人生を豊かにするためにも、日ごろから仕事関係だけでなくさまざまな人とつながりを築いておくことをおすすめします。

働く期間を延ばせたら、公的年金の繰り下げ受給についても検討しましょう。受給金額を増やせることで、長生きに備えやすくなります。

「これまでのキャリアを活かして定年後も働きたい」「再雇用以外の働き方って?」役職定年や定年を前に、次のキャリアについて考え始めた人も多いのではないでしょうか。これまでのキャリアの活かし方やどんな働き方があるのか、キャリアの専門家に話を伺いました。

60歳を超えても働くことが一般的になりつつある今、役職定年や定年を前に「心の準備や金銭的な準備をしていなかった」「定年後のキャリアについてほとんど考えてこなかった」という人が、慌ててキャリアの専門家に相談するケースが増えています。これは、終身雇用や年功序列があたりまえの時代に入社をし、自分自身でキャリアを考える機会や習慣があまりなかったからかもしれません。また、与えられた役割や業務をしっかり果たそうとがんばってきた中で、将来の自分のキャリアのことまでなかなか考えられないまま役職定年や定年を迎えようとしている人もいるでしょう。定年後のキャリアについて準備ができている人は少ないのが現状です。この機会に、今こそご自分のキャリアやこれからの人生について考えてみませんか。

定年後に働く理由はいくつかありますが、その代表的なものが「お金が必要」「社会との接点を持ちたい」「やりがいや生きがいが欲しい」「健康維持」など。何を重視して仕事や働き方を選ぶのかは、人によってさまざまですが、まず知っておかなければいけないのは、ご自身の老後資金です。年金の受給開始年齢である65歳まで、またそれ以降の老後資金について、その収入と支出を具体的に想定・計算することで、自分が定年後にどの程度働く必要があるかが見えてきます。もし、老後資金が十分であれば、やりがい重視で社会とのつながりを意識して仕事を選ぶという道もあります。貯蓄はいくらあるのか、退職金はいくらもらえるのかなど、老後資金について、定年後の働き方を考える前に一度確認しておきましょう。

定年後にはいくつかの働き方の選択肢がありますが、最も多いのが再雇用で、そのメリットは以下の3つです。1つ目は、慣れ親しんだ場所で働けること。自分が長年働いてきた会社ですから、人脈もあり、社風や仕事の進め方もわかっているという魅力があります。2つ目は、ゼロから仕事を探す手間がないこと。新たな仕事を探す場合、人脈や人材サービスなどを活用して自ら活動する必要がありますが、再雇用の場合は、仕事選びに時間をかけず、自社の人事担当とのやりとりで手続きが完了するというメリットがあります。3つ目は、厚生年金の受給額が増えること。60歳以降も働くことで、定期的な収入を得られるだけでなく、厚生年金に加入し続けることで、65歳以降の厚生年金の受給額を増やすことにつながります。

一方で、再雇用で働き続けることのデメリットもあります。再雇用で働く皆さんからよく聞くのは、例えばかつての部下が上司になるなど組織内での立ち位置や役割が変わること。それをストレスに感じる人にとっては厳しい環境になるかもしれません。また、同じ仕事をしていても、定年前より給与が減額になるケースも多く、それを不満に感じる人もいます。他には、これまでとは異なる部署に配属されるリスクも視野に入れておく必要があります。さらに、有期雇用契約の期間が設けられていること。契約期間は1年単位が多い上、現在、企業にとって義務付けられているのは65歳までの雇用確保になりますので、それ以降も働き続けられるとは限りません。その場合は、自分で再就職先を探す必要があります。

再雇用制度は会社によってさまざまですが、このようなメリット・デメリットがあることをよく考慮した上で、選択するようにしましょう。

再雇用以外の働き方として多いのが、他社への転職。これまでに培ってきたスキルや経験を活かして、新たな会社で活躍を求める道です。その際に一点知っておくべきことは、60代での正社員採用は、ほぼないということ。「優秀な人材であれば、正社員での再就職も可能なのでは」と考える人もいるかもしれませんが、60歳で定年となる会社が多い現状では、60歳以降も働き続けるためには求人に合わせて契約社員や派遣社員といった雇用形態も選択肢に入れて考えたほうがいいでしょう。

続いて、独立開業。雇われるのではなく、自分で事業を立ち上げて運営していく働き方です。従業員を雇う規模の会社を起業するだけでなく、個人で複数の企業から仕事を請け負う業務委託など規模や働き方もさまざまです。業務委託のメリットとしては、市場価値の高い専門スキルがあれば、年齢やキャリアに関係なく、自分が持つ専門性を存分に発揮しながら働くことができます。ただ、独立開業の場合、開業資金の準備や基盤の構築のほかに、社会保険料の自己負担といったことも考慮する必要があります。

ここまでいくつかの働き方について紹介してきましたが、定年前後の50代・60代のキャリアチェンジのきっかけとしては、友人や学生時代の先輩・後輩などの紹介が多いようです。仕事関係の付き合いだけではなく、多くの人とつながりを持つことは、人生を豊かにすることはもちろん、定年後のキャリアにも大切です。一方で、40代・50代の場合は、人材エージェントを活用するケースが以前と比べると飛躍的に伸びています。自分自身では気づかなかったアピールポイントを見つけてくれたり、自分では選ばないような企業とのマッチングをサポートしてくれたりするメリットがあります。こうした人材エージェントを活用しながら、早めにキャリアについて考え、定年前に次のキャリアに踏み出すことも選択肢の1つかもしれません。

役職定年を前に相談にきて、55歳で中堅メーカーから大手金融機関に転職した人(Aさん)の例を紹介します。大手金融機関が求めていた役割は、利益創出のために効果的な経費削減案を立案・実行する「節約のプロ」。中堅メーカーの工場で生産管理の課長として、爪に火をともすような工夫を重ねながら利益を出してきたAさんであれば、活躍できるのではと考えました。採用面接後にAさんに話を聞くと、「立派な応接ゾーンに通されましたが、使われていたのは一部屋だけ。廊下の電灯も全てついていて、その廊下を通った行員が大量の書類の束を抱えていました。この現実に気づけないところに問題がある。これはチャンス!私が入社したら、いろいろなところで節約ができ利益を出せそうです」とのこと。Aさんは入社後、見事な活躍をされました。特殊な事例に思えるかもしれませんが、Aさんがかつて経験してきた立場でものを見て、この会社に必要なことを考えた結果であり、こういったちがいに気づく視点を持つことが、別の業界や会社で活躍するために大切なことです。

また、ある飲食チェーンは臨機応変な対応力と実行力に秀でており、急成長を続けてきましたが、綿密な計画を立てるのが苦手な従業員が多く、保守点検や修繕計画などに課題を抱えていました。そこで採用したのが、計画立案から結果分析、課題発掘までを得意とする40代から60代のベテランたち。これは、経験豊富な人材を中途採用することで、自社の弱点を補うことに成功した事例の1つです。

どちらの事例においても重要なポイントは、転職を希望する企業を選ぶときに、その企業が何に困っているかに着目し、自分自身がそれを解決するために貢献できるか否かで判断することです。その上で自分が解決できることを採用面接でアピールできれば、年齢に関係なく採用につながるケースが多いと感じます。

転職の際に、企業側に自己アピールするためには、自分の専門スキルとポータブルスキルを把握しておく必要があります。専門スキルは言語化しやすいですが、自分のポータブルスキルを言える人はどれだけいるでしょうか。ポータブルスキルとは、業種や職種が変わっても通用する、持ち出し可能な能力のこと。キャリアチェンジや新たなキャリア形成を検討する上では、このポータブルスキルを把握しておくことが欠かせません。厚生労働省のサイトでは「ポータブルスキル見える化ツール(職業能力診断ツール)」を無料で公開しています。自身のポータブルスキルを把握するために使ってみるのもおすすめです。

このポータブルスキルは、「仕事のし方」と「人との関わり方」の2軸で構成されています。私の解釈では、50代・60代にとって必要なポータブルスキルは、「仕事のし方」=「周りのみんなに迷惑をかけないように段取りができること」、「人との関わり方」=「かわいげ」だと思っています。例えば再雇用の人材は、上長からみれば一番後から入ってくる年上の部下になります。そんな人が、今までの立場と同じような態度をとったり、過去の経験から「それ知ってる」といった物言いをしてきたら、たとえ能力が高くても一緒に働きたいとは思えないでしょう。時には知らないふりができる「かわいげのあるおじさん」くらいでいいのでは。

※参考リンク

厚生労働省「ポータブルスキル見える化ツール(職業能力診断ツール)」

人生の路線を変える「ライフシフト」という言葉がありますが、私が定年後の働き方として提案しているのが、役割変更を意味する「ロールシフト」。このロールシフトが役職定年後や再雇用の職場において非常に大事になります。仮に、意識を変えられず「自分は部長だったのに」という気持ちが残っていると、次の部長のやり方にケチをつけたり、不満が態度に表れたりして、組織にとって煙たい存在になってしまうこともあるでしょう。ポストが変わったタイミングで自分の意識も変え、メンバーとしてロールシフトした上で、その組織にとってプラスになる存在を目指す。これは再雇用の働き方をする場合の重要なポイントだと思います。

人生100年時代、あなたの人生はまだまだ続いていくでしょう。今後は、どんなワークライフバランスで生きていきたいですか?よくワークとライフを天秤のように考える人がいますが、ワークとはあくまでライフの中に存在するものではないでしょうか。より豊かな人生を送るために、定年後はどんなふうに働きたいのか、ぜひ一度考えてみませんか。